暗号資産市場にとって2022年上半期(1~7月)はこれまでのところ、激動の展開となっています。5月と6月には、暗号資産全体で大幅な価格の下落が見られました。8月初旬の時点が底値と言えるかは分かりませんが、7月の価格は比較的安定しており、Bitcoinは2万ドルから2万4,000ドルの価格で推移しました。では、こうした市場の低迷が、違法な暗号資産の動向にどんな影響を与えているのでしょうか?

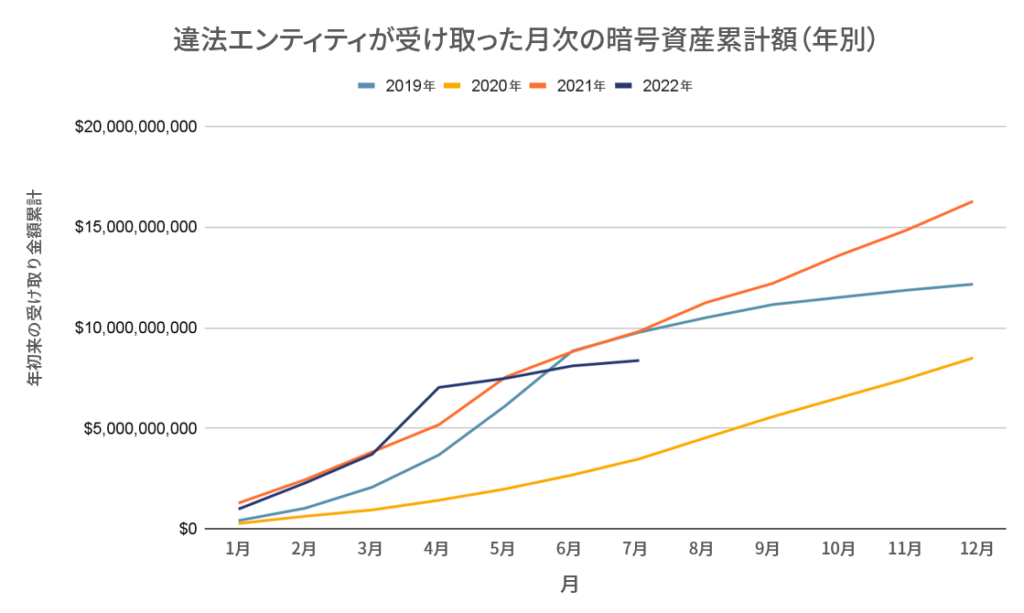

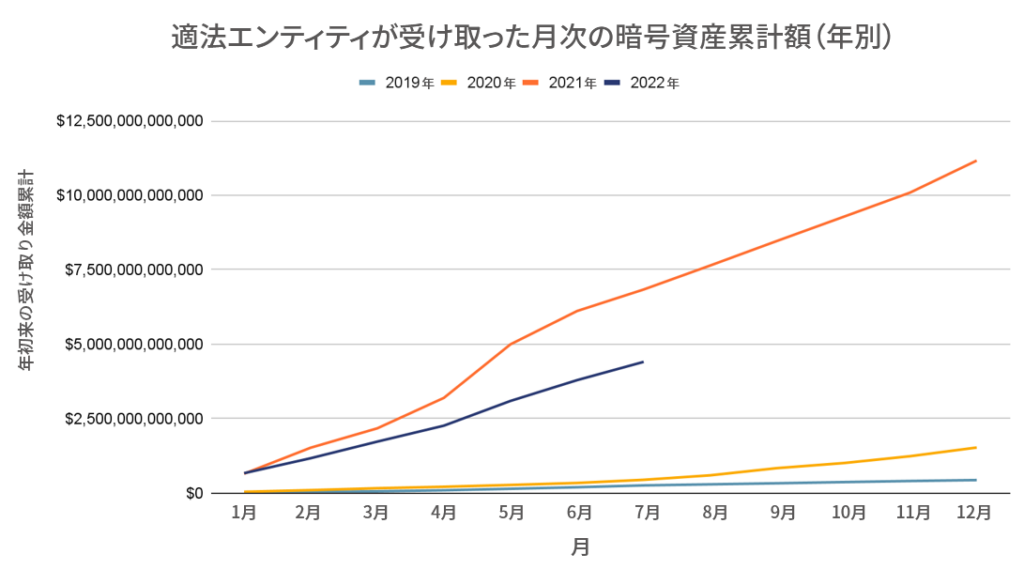

2022年上半期の暗号資産の総取引額は、違法、及び正当な(適法)エンティティのいずれも2021年の同時期の総取引額を下回っています。全体としては、価格の下落に直面する中で、犯罪行為の方が回復力を持っているように見受けられます。違法な取引額が前年比15%の低下に留まる一方で、適法な取引額は36%も落ち込んでいます。しかし、集約したデータだけで全てを語ることはできません。暗号資産関連犯罪を形態別に詳しく調べると、2022年になって増加している犯罪もあれば、市況全体より減少している犯罪も存在します。以下では、その両方の例を取り上げ、犯罪者が市況に対してどのように反応したか、そしてその理由について考察します。

2022年になって減少した違法行為

詐欺

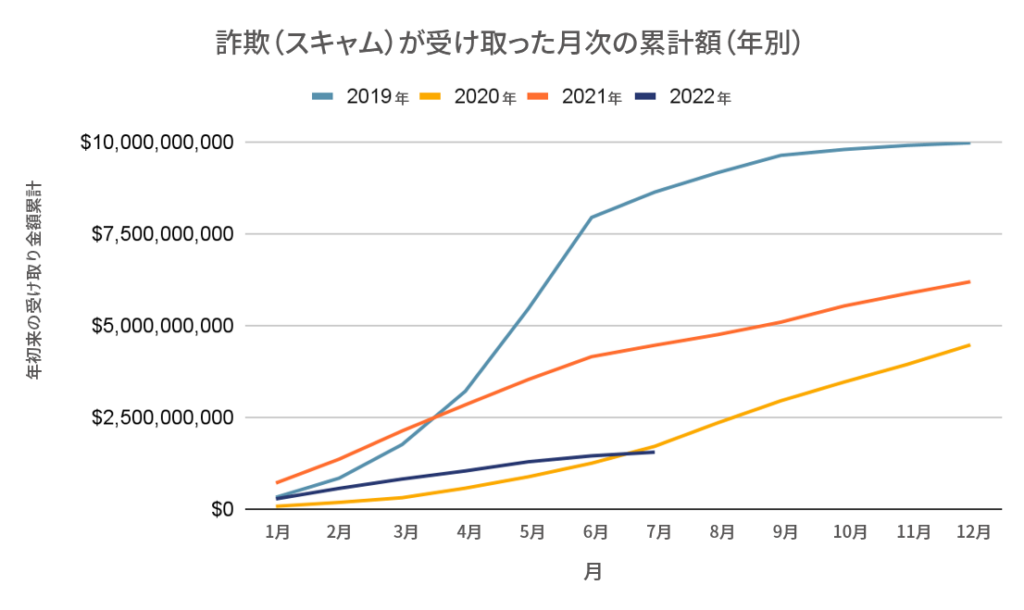

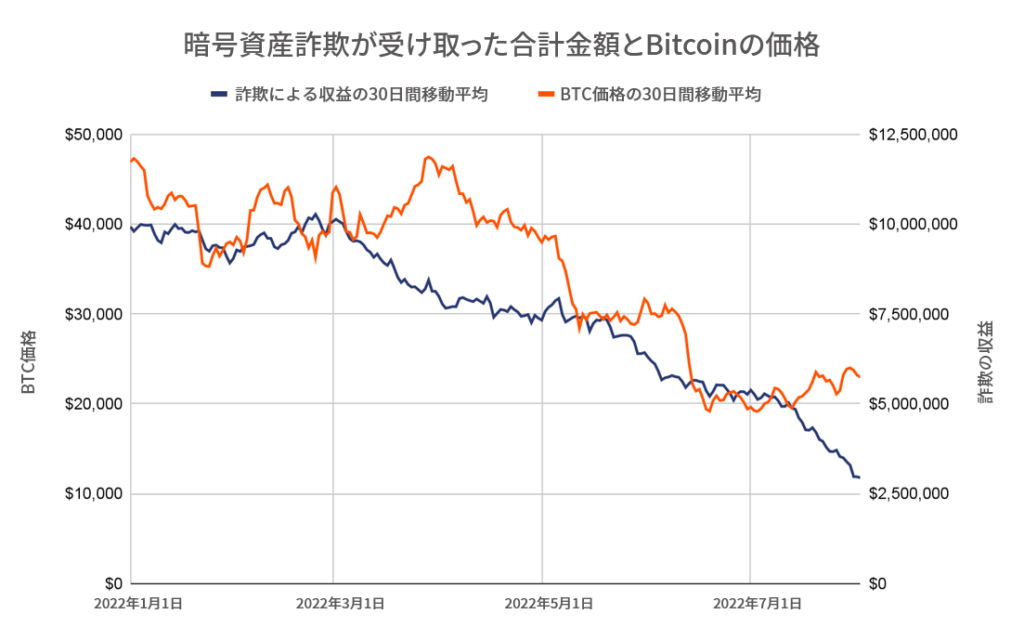

2022年上半期に詐欺行為(スキャム)によって不正に得られた現在までの収益は16億ドルで、2021年同期比では65%の減少となっています。この減少は、通貨全体の価格の下落に連動しているように見受けられます。

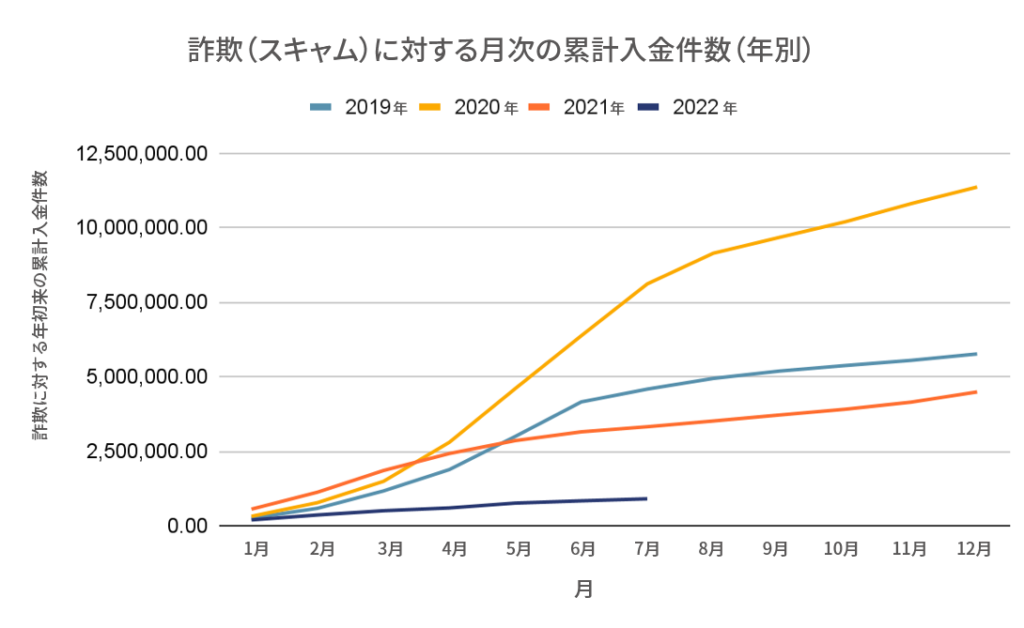

2022年に入り、詐欺行為によって得られた収益は、Bitcointの価格とほぼ一致する形で減少しています。また、下図のように、減少しているのは詐欺による収益だけではありません。2022年上半期の詐欺行為に対する累積入金件数は、過去4年間で最も低くなっています。

これらの数字からは、暗号資産関連の詐欺に遭う人が、今までになく減少していることが推察されます。理由の1つとして考えられるのは、(通常、莫大な利益が約束された受動的な暗号資産投資の機会となる)暗号資産関連の詐欺行為が、資産価格の下落によって、詐欺の対象として狙われる被害者側にとっても魅力的ではなくなっているという点です。また、価格上昇時に詐欺に遭う可能性が高い、経験の浅い新規ユーザーが、誇大広告や素早く収益を確保できるといった口車に乗せられるのとは対照的に、価格が下落している現在、そのような詐欺の手口に騙されるユーザーも減少していると考えられます。

さらに、2019年に被害者から20億ドル以上を稼いだPlusTokenや、2021年に15億ドル以上を稼いだFinikoなど、桁外れに大規模な詐欺によって、詐欺の収益全体が大きな影響を受けている点にも留意する必要があります。2022年の現時点までに判明した詐欺は、いずれのレベルにも達していません。

| 2022年の詐欺 トップ3 | 2021年の詐欺 トップ3 | ||

| 詐欺の名称 | 7月までの総収益額 | 詐欺の名称 | 7月までの総収益額 |

| JuicyFields.io | 2億7,393万5,606ドル | Finiko | 11億6,411万5,620ドル |

| Unique-Exchange.co/PARAIBA.world | 2億6,748万7,674ドル | Mind.capital | 5億624万555ドル |

| OmegaPro.world | 1臆644万9,195ドル | CashFXGroup.com | 2億9,159万7,650ドル |

注意:Unique-exchange.coおよびPARAIBA.world は、相互に連携するサービスであり、同じ詐欺犯罪者が運営する別々のウォレットインフラストラクチャーを使用しています。Paraibaは、マルチレベルマーケティング (連鎖販売取引) の暗号資産投資詐欺で、Unique-Exchangeは同じグループが運営、推進する暗号資産取引所です。このためChainalysisでは、上記の表に彼らが受け取った合計金額を掲載しています。

2022年上半期に発生した最大の詐欺でも、2億7,300万ドル相当の暗号資産を得ただけであり、2021年の同時期Finikoが得た収益の24%に過ぎません。その一方で、年間の詐欺行為による総収益の大部分が、少数の大規模な詐欺によって占められることが多いため、年末までに桁外れな規模の詐欺が発生または特定された場合、現在の詐欺行為の収益の減少傾向が逆転する可能性があります。

ダークネットマーケット

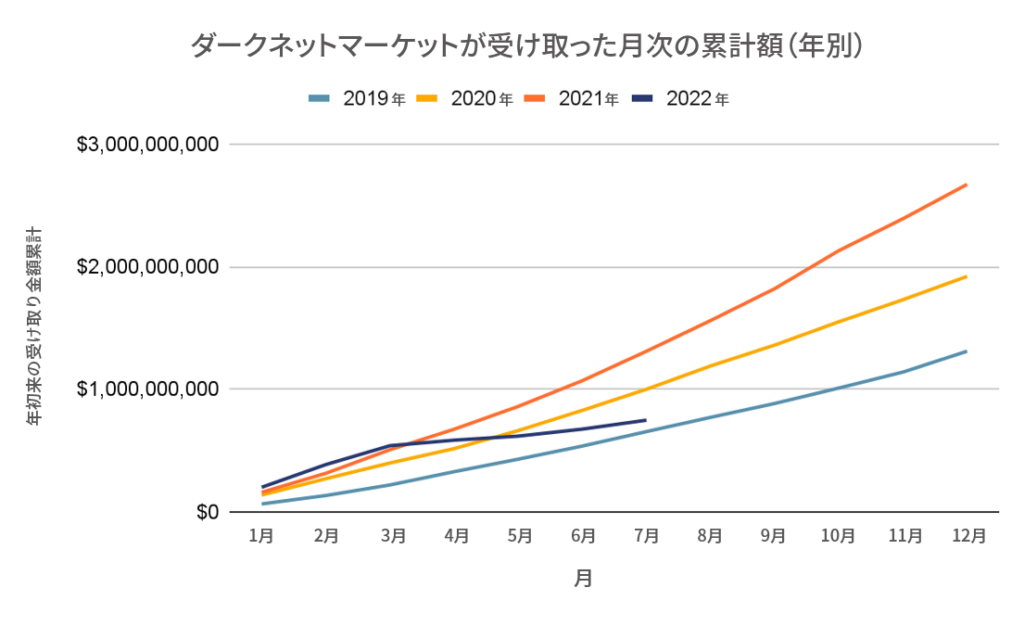

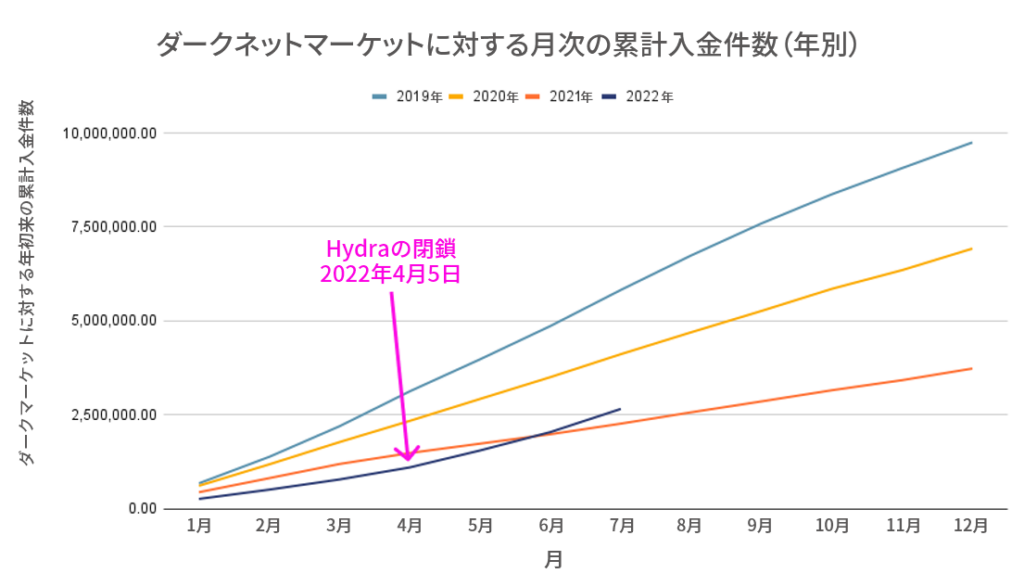

2022年1月~7月のダークネットマーケットの収益も、大幅な下落が見られました。2022年7月は、前年同月に比べて43%減少しています。しかし詐欺とは大きく異なり、年間を通じて同様の状況だったわけではありません。2022年上半期のダークネットマーケットの収益は、4月までは2021年を上回り、そこから増加率の減少が始まっています。これは、4月5日に発生したHydra Marketplaceの停止と制裁によるものだと言っても良いでしょう。Hydraは何年もの間、支配的なダークネットマーケットとして、ドラッグの販売だけでなく、ハッキングツールや盗難データの販売、マネーロンダリングサービスなどのハブとして機能してきました。

ドイツの法執行機関によって停止処分を受けた後、Hydraのホームページに表示されたメッセージ

興味深いのは、Hydraの停止後にダークネットマーケット全体の収益が減少する一方で、その他のマーケットでは個々の入金件数が大幅に増加している点です。

この増加は、Hydraの替わりを求めるベンダーや顧客が、その資金を新しいマーケットに移していることによるものだと推察できます。とは言え、Hydraの閉鎖に続くダークネットマーケットの収益減少、そして、全てのカテゴリーの犯罪が受け取った暗号資産の価値の減少は、暗号資産関連の犯罪に対抗する法執行機関の能力の向上が影響を及ぼしていることを示しています。

2022年に増加した違法行為:ハッキングと盗難資金

2022年の収益減少に逆行して、唯一増加している暗号資産関連の犯罪領域が「盗難資金」です。

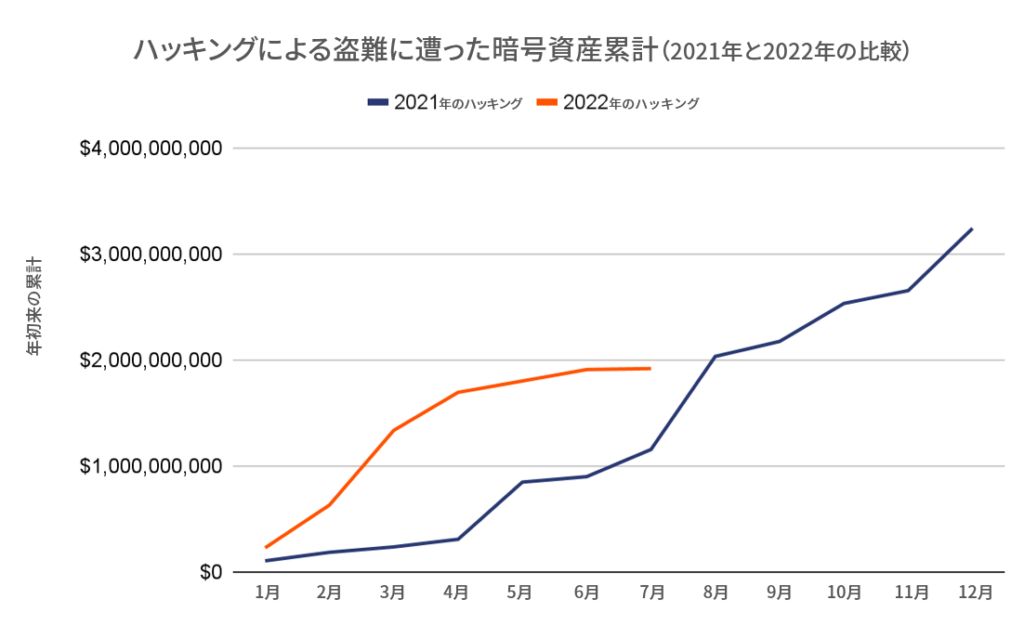

2022年7月末までに、ハッキングによってサービスが盗難に遭った暗号資産は19億ドル相当に上りますが、これは2021年の同時期では、12億ドルを若干下回る程度でした。このような傾向がすぐに逆転するようには思われません。既に8月の初週には、クロスチェーンブリッジであるNomadに対する1億9,000万ドルのハッキング、複数のSolanaウォレットで500万ドルのハッキングが発生しています(いずれのケースも7月末までを対象とする上記のグラフには含まれていません)。

これらの多くは、2021年から兆候が見られるDeFiプロトコルが盗難に遭った資産の驚くべき増加に起因する可能性があります。これまでの弊社レポートなどで説明してきたように、DeFiプロトコルはハッキングに対して独特の脆弱性を抱えています。オープンソースコードであるが故に、サイバー犯罪者によってその脆弱性が徹底的に調査される可能性があるからです(しかし同時に、コード監査も実施できるため、セキュリティ上は有効となります)。また、プロトコルの市場に参入して急速な成長を目指すというインセンティブが、セキュリティのベストプラクティスを見落とす要因になる可能性もあります。さらに、DeFiプロトコルが盗難に遭った金額の多くは、北朝鮮関連の犯罪アクター、特にエリートハッキング集団であるLazarus Goupの手に渡っています。Chainalysisは、北朝鮮関連グループが2022年までに、DeFiプロトコルから約10億ドル相当の暗号資産を盗み出したと試算しています。

さらに盗難犯罪については、詐欺のように暗号資産市場の変動に応じて減少すると考えるべきではありません。DeFiプロトコルプールやその他のサービスが保有する暗号資産が価値を持ち、また脆弱性がある限り、悪意のある人物はそれを盗み出そうとするのです。業界としてこれを阻止する唯一の手段はセキュリティの向上であり、また投資対象となる安全なプロジェクトを見極める方法を利用者に啓蒙していくことなのです。一方、法執行機関は犯罪者から「ハッキングする価値がない」と言われるまで、引き続き盗難に遭った暗号資産を押収できる能力を高めていく必要があります。

犯罪は減少しているが、まだやるべきことはある

暗号資産の下げ相場を好む人はいませんが、暗号資産関連の不正な活動が、正当な活動と共に、急激にではないにせよ減少に転じている状況は、明るい兆しの1つと言えます。これは特に、市場の誇大広告による犠牲者が減少している詐欺行為や、法執行機関によるHydra Marketの閉鎖によって弱体化しているダークネットマーケットに、さらなる追い打ちをかけることになるでしょう。しかし、盗難に遭う資産が大幅に増え続ける中、現状に安穏としていてはいけません。公共機関や民間企業はお互いに協力を続けながら、暗号資産関連の犯罪に立ち向かう能力に磨きをかける必要があります。Chainalysisは、あらゆる形態の暗号資産関連の犯罪をさらに深く掘り下げ、来年初頭に「2023年暗号資産関連犯罪レポート」を公開する時点に至っても、現在の傾向がそのまま続くのかどうかを、関心をもって注視していきたいと考えています。

本レポートには、Chainalysis Inc. またはその関連企業(総称して「Chainalysis」)の管理下にない第三者のサイトへのリンクが含まれています。これらの情報へのアクセスは、Chainalysisがそのサイトの内容またはその運営者と関係を暗示、是認、承認または推奨していることを意味するものではありません。またChainalysisは、該当サイトに掲載されている製品、サービス、その他コンテンツに対して一切の責を負うものではありません。

本資料は情報提供のみを目的としたものであり、法律、税務、財務、または投資に関するアドバイスを提供することを目的としたものではありません。本レポートの読者は、係る判断を行う前に自身のアドバイザーに相談する必要があります。Chainalysisは、本資料の受領者がその使用に関連して行われた決定、その他の作為または不作為について、一切の責任または義務を負うものではありません。

Chainalysisは、本レポートにある情報の正確性、完全性、適時性、適合性および有効性を保証するものでも、本レポートのいかなる部分の誤り、脱落その他の不正確さに起因する請求にも責任を負うものでもありません。

(以上)