先週は 3 行の中堅銀行が破綻し、パニックによる大規模な銀行倒産が懸念される状況となりました。現在も不安は残るものの、週末に閉鎖されたSilicon Valley Bank (SVB)、Silvergate Bank、さらにSignature Bank 3 銀行の預金者は、資金を利用できるようになる見込みです。

3 行の破綻は、いずれも暗号資産に大きな影響を与えるものです。USDC発行元のCircleは、シリコンバレー銀行に 33 億ドルを預金しており、これはUSDCのビジネスの裏付けとなるドルの約 8% を占めています。このような預金に関する懸念により、USDCでは週末にペッグが機能しない状況となりました。その後ペッグは回復しましたが、この事件は、ステーブルコイン発行者やその他の暗号資産ビジネスのオフチェーン カウンターパーティー (取引相手) リスクについて疑問を投げかけるものとなりました。

SVBおよびSignature Bankは、暗号資産の事業者に銀行サービスを提供する米国最大のプロバイダーであったため、これらの閉鎖はさらに大きな意味を持つと思われます。銀行パートナーを得ることが事実上不可能だった 2010 年代初頭の黎明期にまで暗号資産業界が逆戻りすることはありませんが、これらの閉鎖によって同分野における米国の銀行の選択肢が大幅に狭まり、暗号資産ビジネスの米ドルへのアクセスが難しくなる可能性があります。以下では、週末に発生した出来事に加え、近い将来、暗号資産を待ち受けている可能性がある出来事について示す、いくつかのデータ ポイントについて見ていきます。

Silicon Valley Bank破綻の中、USDCのデペッグにより、暗号資産がカストディアル・プラットフォームから流出

SVBは、膨大な数におよぶテック系スタートアップに向け、銀行サービスを提供してきました。最近の利上げにより、ここ数年間に購入した国債が大幅に値下がりしたため、同行が債務超過に陥る可能性があるとの情報が広まると、多くの企業がSVBからの資金引き揚げに動きました。このような取り付け騒ぎは、同行にとって最後通告とも言えるものでしたが、多くのSVB顧客は、銀行が管財人となり、引き出しが一時停止されるまでの間、資金を移動させることができませんでした。

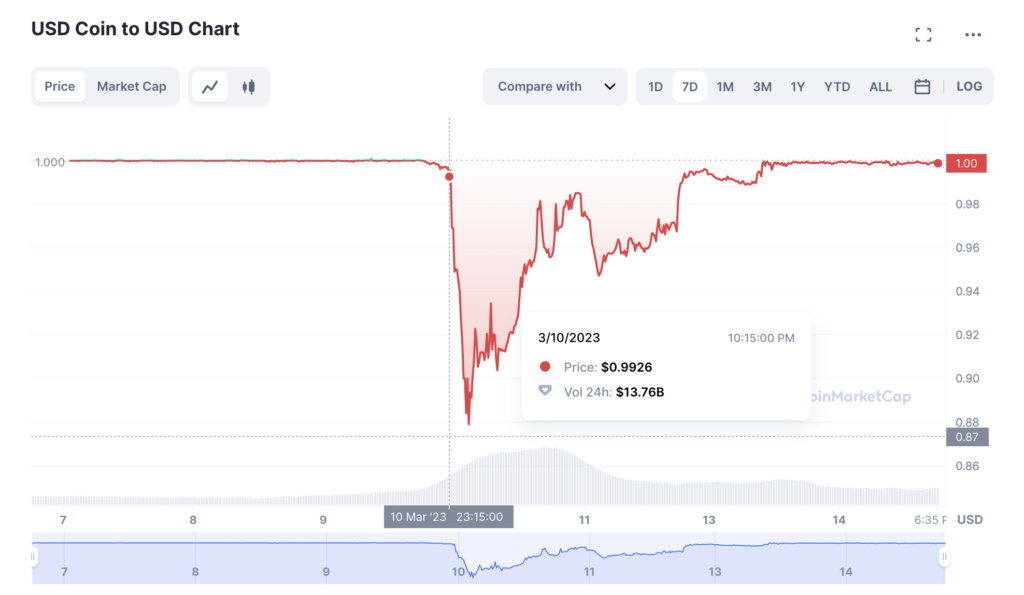

SVBのパートナーには多くの暗号資産ビジネスが名を連ねていますが、中でも人気の高いステーブルコインUSDCを発行するCircle社は、大きな影響を受けました。3 月 10 日 (金) 午後 10 時過ぎ (米国東部時間)、Circleは周囲の憶測通り、SVBに 33 億ドル (USDCを支える準備金の約 8%) の預金が残っていることを発表しました。その直後からUSDCは米ドルに対するペッグが機能不全になりました。

ソース: CoinMarketCap

Circleの発表からわずか数時間後の 3 月 11 日午前 2 時には、USDCの価値は 0.87 ドルまで急落し、その後多少回復したものの、週末を通じて目標金額の 1 ドルを下回る状況が続きました。このため、多くの人々が保有する暗号資産の価値が下がり、世界全体で多数の取引ポジションの清算が発生するきっかけとなりました。

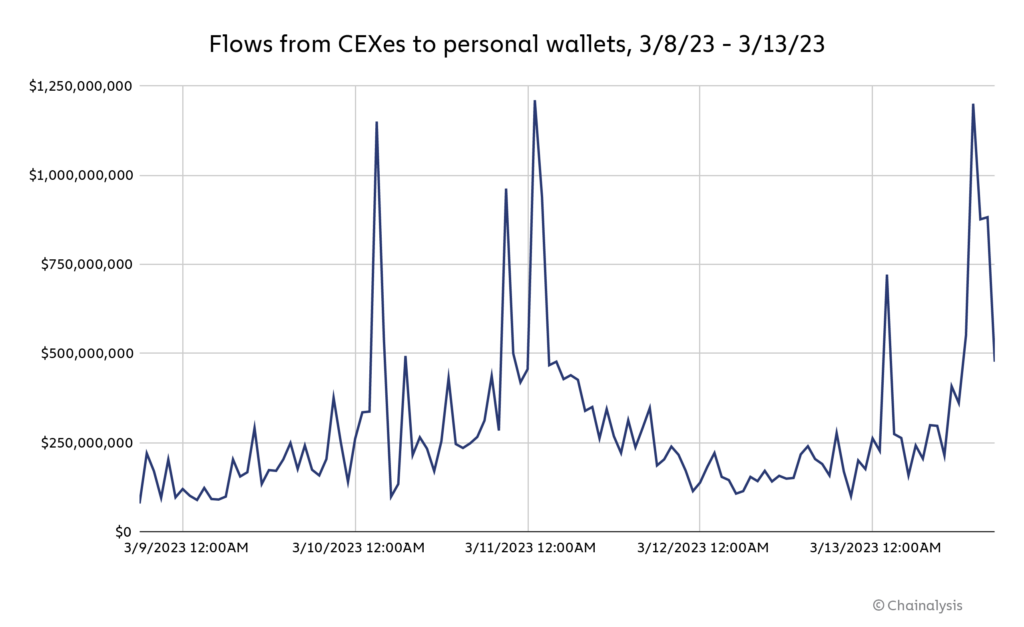

市場の混乱時によく見られることですが、中央集権的な暗号資産ビジネスからの資金流出が急増し、これは、FTX失敗の後に多くの人々が経験したように、ユーザーが暗号資産ビジネスを崩壊させ、資金にアクセスできなくなることを恐れた結果だと思われます。

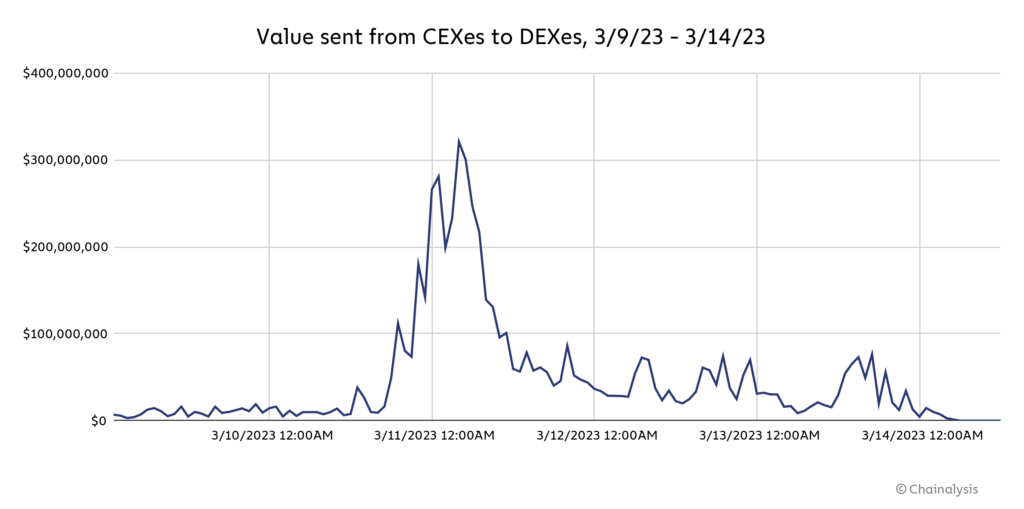

中央集権的な取引所からの 1 時間当たりの流出額は、11 日午前 1 時に 12 億ドルにまで急増した。そして、その資金の多くが、分散型取引所 (DEX) での取引に使われました。

中央集権型取引所がUSDCの取引を停止している間に、多くの人々が他のコインと交換するために保有するコインを処分しようと動いたからです。

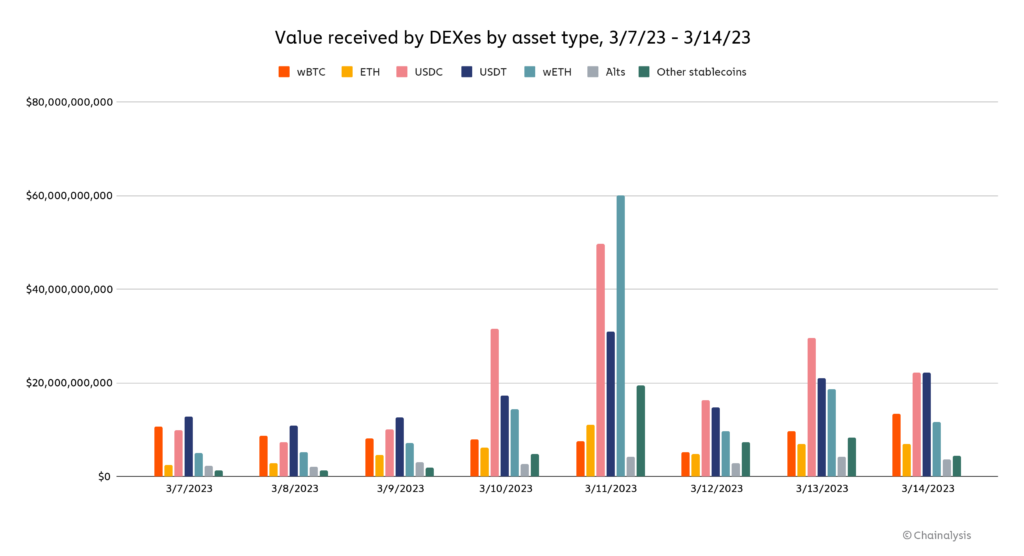

Wrapped Ether (wETH) についてもDEXへの送金量が一時的に急増しましたが、これは市場のボラティリティを利用しようとするトレーダーからの資金流入を反映している可能性が高いと考えられます。

混乱の中、暗号投資家が目を向けた暗号資産とは?

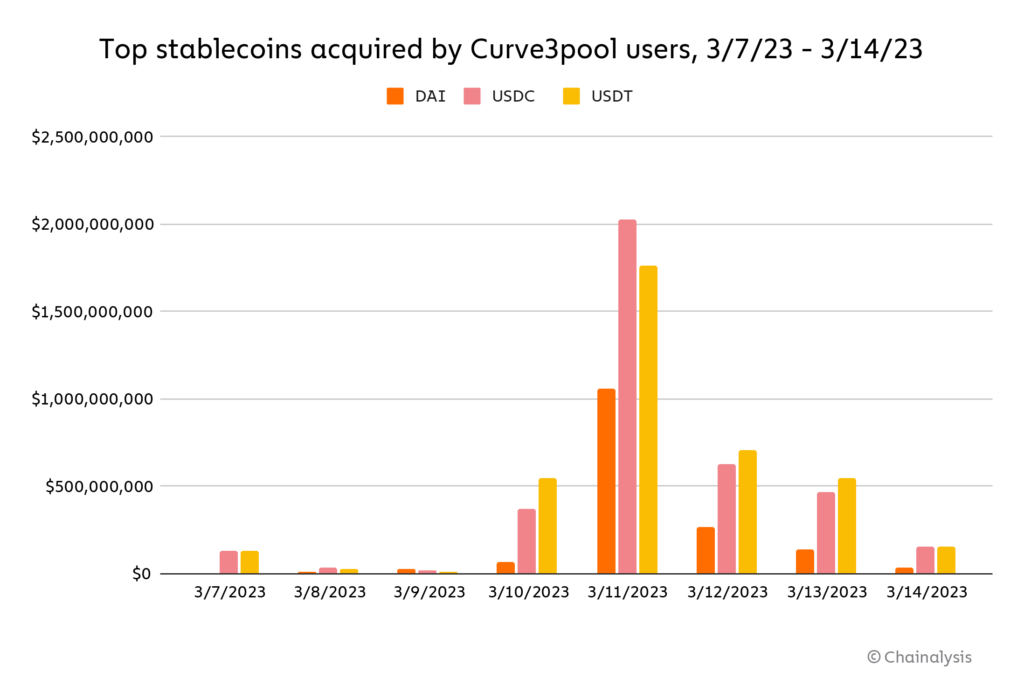

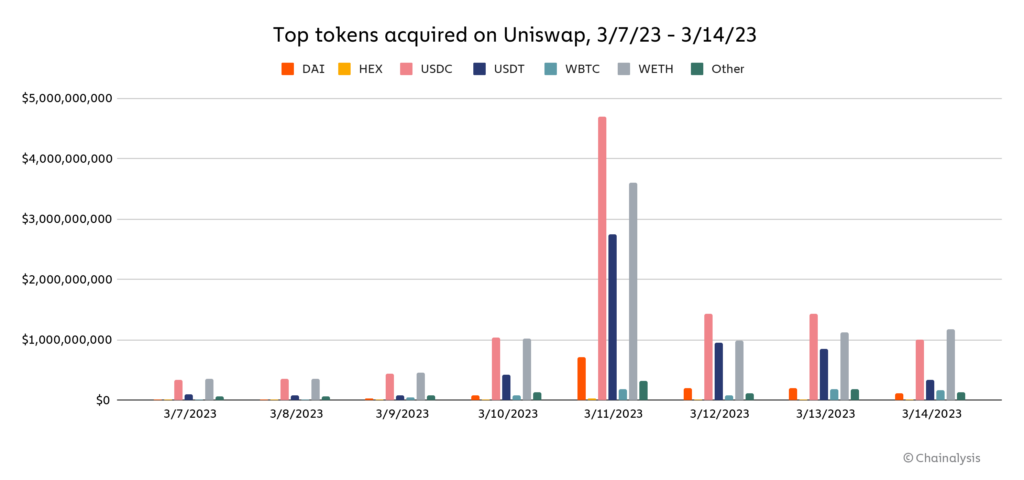

先週末に発生した混乱の中、多くのトレーダーがUSDCやwETHをDEXへ大量に移動させていたことは分かっていますが、彼らはどのような暗号資産を獲得していたのでしょうか?2 種類のDEXデータを見ながら、確認を進めていくことにしましょう: 対象は、ステーブルコインのスワップのみを取り扱うCurve Financeと、事実上全てのEthereumベースの暗号資産のスワップを取り扱うUniswapです。この 2 つのDEXを合わせると、DEXの総取引量に占める割合が非常に大きくなり、この時期に投資家がどのような資産に目を向けたかを把握する上で格好のサンプルとなります。

まず、Curveについて見ていきましょう。

Curveでは、週末に発生したUSDCのデペッグに伴い、USDTとDAIを取得するケースが急増しましたが、奇妙なことにUSDCはさらに大きなスパイクを示しました。これは、USDCのペッグが回復することを予見し、割安な価格で大量に入手しようとしたトレーダーがいたことを示唆しています。

この間、Uniswapでは何が見られていたのでしょうか?

今回もいくつかの暗号資産でユーザーが大きく増加しましたが、USDC以上に伸びたものは皆無でした。ステーブルコイン以外では、wETHも取得量が急増しました。USDCと同様に、wETH (そしてもちろんEther自体) もまたこの週末に取得量が減少しましたが、銀行危機がひとまず収束したことが明らかになった日曜日の終盤には、すぐにこれが回復しています。実際に、3 月 14 日 (火) までにETH / wETHは 1,773 ドルを記録し、3 か月ぶりの高値を更新。現在は 1,660 ドルとなっており、週末に獲得に動いたトレーダーにとっては朗報となりました。

SVB問題の解決以降、プラスの値動きを見せている暗号資産はEtherだけではありません。ビットコインも同様のパターンを示し、3 月 8 日の 22,150 ドルから 10 日 (金) には 1 か月ぶりの安値となる 19,670 ドルまで下落しましたが、その後回復し、火曜日には 3 か月ぶりの高値となる 26,000 ドルまで上昇しました。その値動きは、ビットコインに対するここ数日の需要の高まりを示唆しています。Wrappedビットコイン (wBTC: ビットコインでのERC-20に相当) の取得量は調査期間中に大きく増加しなかったため、DEXにもこれは反映されていません。つまり、ビットコインに関する高値の購入はCEXで行われた可能性が高く、そのデータがオンチェーンに存在しないことを意味します。

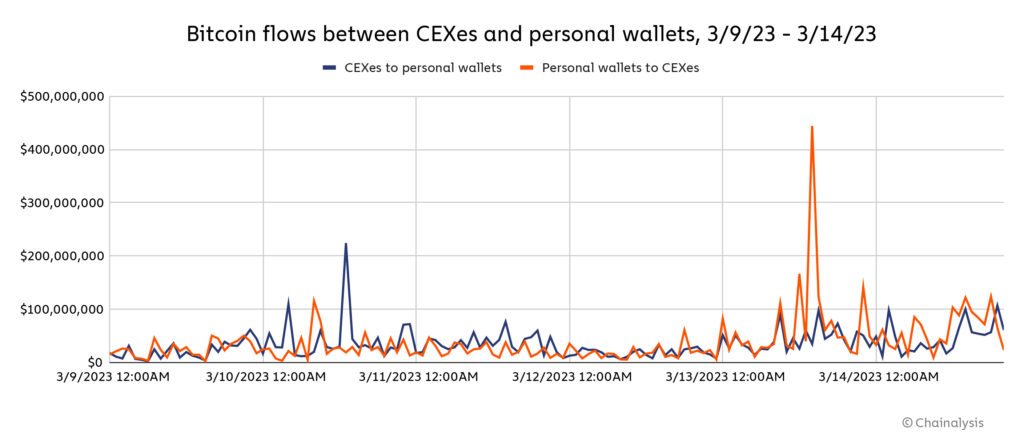

しかし、オンチェーン データを使用することで、この期間に取引所と個人のウォレットの間をビットコインがどのように移動したかを確認することができます。

3 月 10 日 (金)、まだSVBの状況が悲惨に見える状況下で、中央集権型取引所から個人のウォレットに送られたビットコインが急増したことが分かります。これは、大規模な危機の発生に際し、預金が使えるかどうかというユーザーの不安を反映したものだったのでしょうか?もちろん確実なことは分かりませんが、ビットコインの大口保有者の中には、最悪のシナリオでもアクセスできるように、ビットコインを個人のウォレットに移した人がいた可能性があります。SVB問題が解決した 13 日 (月) には、個人のウォレットからCEXに送り返されるビットコインが急増するといった、逆方向の大きな動きが見られました。ビットコインの価格が大きく上昇した後のことでもあり、これはトレーダーが優位に立って売却できるように、あるいは少なくとも、さらなる価格上昇の際に売却できるように取引所にビットコインを準備しておきたいという感情を反映している可能性があります。

次の対応とは?暗号資産銀行不在時の流動性問題への注意が不可欠に

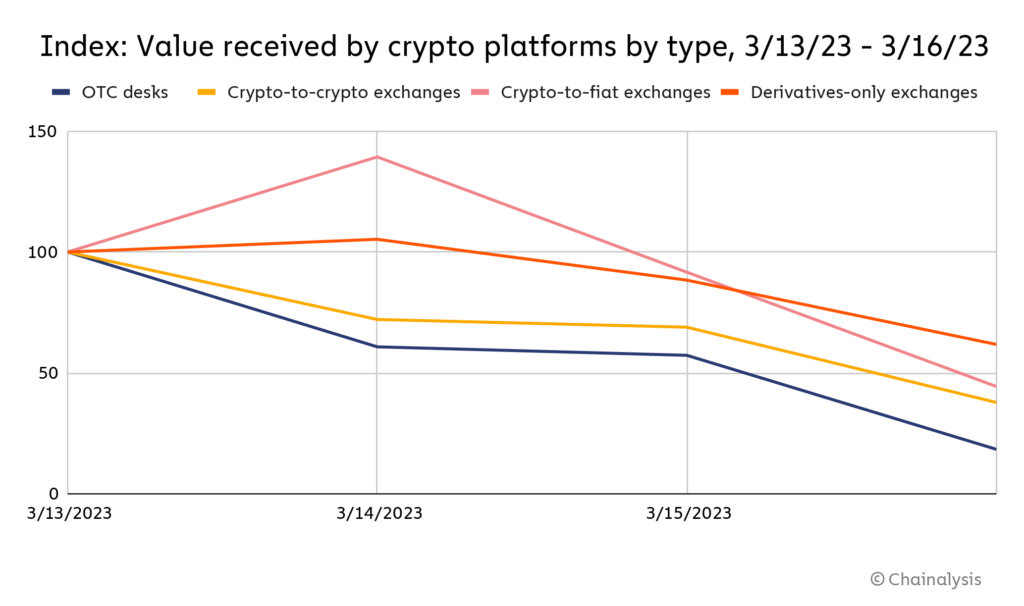

この週末に破綻した銀行の預金者は、既に安心できる状態になっていますが、さらなる銀行危機の可能性は残存しており、また暗号資産特有の大きな問題が 1 つあります。それは、業界が依存していた 2 つの主要な銀行がなくなってしまったことです。暗号資産と米ドルの間にあった 2 つの重要な出入り口とも言える銀行がなくなったことで、暗号市場の流動性が低下し、取引が低下する可能性があります。3 月 13 日 (月) 以降、主要なプラットフォームの取引量は減少していますが、正常な範囲に留まっています。

特にOTCは、一般的に最大規模の取引、特に現金と暗号資産の大規模な取引を実行するため、今後も注目に値します。今後数週間、他のプラットフォームの動向と共に、このような銀行閉鎖が市場での力関係にどのような影響を与えたかを把握するために、Chainalysisはその動向を注視していきます。

本資料は投資や他のアドバイスに向けたものではありません。

本資料は情報提供のみを目的としたものであり、法律、税務、財務、または投資に関するアドバイスを提供することを目的としたものではありません。本資料の読者は、これらに関連した判断を行う前に自身のアドバイザーに相談する必要があります。Chainalysisは、本資料に記載された情報の正確性、完全性、適時性、適合性、有効性を保証したり、保証したりするものではありません。Chainalysisは、本資料の受領者がその使用に関連して行われた決定、その他の作為または不作為について、一切の責任または義務を負うものではありません。