Blockchain analysis

Blockchain Analysis for National Security and Law Enforcement Agencies: A Primer

Law enforcement, regulatory, and national security agencies need effective crypto investigation tools. In this article, we explain why.

Crypto Mixer Usage Reaches All-time Highs in 2022, With Nation State Actors and Cybercriminals Contributing Significant Volume

Crypto mixers are a go-to tool for cybercriminals on the blockchain. We find that in 2022, crypto addresses tied to…

Introducing Chainalysis Academy

Are you curious about crypto? Have you asked “what’s an NFT” or wondered how blockchain analysis even works? Maybe you’re…

2021年の暗号資産の国別実現利益:イーサリアムが世界的な暗号資産利益の拡大に貢献

2020年末に大きな伸びを示したビットコインやイーサリアム等の暗号資産は、2021年には史上最高値を更新するなど、非常に好調な1年となりました。それでは、暗号資産の価格上昇によって、最も恩恵を受けたのは誰でしょうか?Chainalysisは、昨年に続き今年も、地理的な観点からデータを分析し、国ごとの暗号資産の実現利益に関する比較を行いました。特に今回は、前年とは異なり、分析対象をビットコインに限定せず、Chainalysisが追跡する全ての暗号資産に関する実現利益へと範囲を拡大し、データを分析しました。 国別暗号資産利益の算出:Chainalysisの手法 暗号資産は、その分散化した特性により、地理的な分析を行うことが容易ではありません。しかし、Chainalysisが保有する取引データとウェブ・トラフィックデータを組み合わせることで、どの国が暗号資産のアクティビティに寄与しているかという点を、適切に見積もることが可能となります。 まず、Chainalysisが追跡している全ての暗号資産ビジネスを対象に、全暗号資産のブロックチェーン上のフローをマクロレベルで測定します。次に、引き出し資産および預け入れ資産の価値の差額合計を米ドルで算出することにより、それぞれの資産で得られた総利益を推計します。さらに、各取引所のウェブサイトにおいて各国が占めるウェブ・トラフィックの割合に基づいて、これらの利益(または損失)を国別に分配します。この方法は完璧なものとは言えません。理想的には、サービス単位ではなく、個人またはウォレット単位で利益を計算するやり方が考えられますが、今回のやり方では、特定の国の暗号資産ユーザーの総利益を合理的に見積もることができます。取引データとウェブ・トラフィックを組み合わせるという形態は、Chainalysisが毎年の「Global Crypto Adoption Index(世界暗号資産導入指標)」の計算に使用しているフレームワークと同じものです。 国別暗号資産実現利益(2021年) Chainalysisが追跡する暗号資産全体で見ると、全世界の投資家が手にした総実現利益は、2020年の325億ドルから、2021年には1,627億ドルへと拡大しています。以下のグラフは、このような利益獲得の上位50ヶ国を示したものです。 2021年 暗号資産総実現利益(推定) 米国が暗号資産から得た実現利益は470億ドルとなり、全体の中で大きな割合を占め、他を引き離しています。さらに、英国、ドイツ、日本、中国と続きます。しかし、昨年同様、暗号資産への全体的な投資パフォーマンスが、従来の経済発展指標の順位を上回っていると思われる国が多数見られます。 トルコのGDPランキングは、11位となる2兆7,000億ドルですが、暗号資産の実現利益は46億ドルで、6位にランクインしています。 ベトナムのGDPランキングは、25位となる1兆1,000億ドルですが、暗号資産の実現利益は27億ドルで、16位となっています。 ウクライナのGDPランキングは、40位の5,760億ドルですが、暗号資産の実現利益は28億ドルで、13位となっています。 チェコのGDランキングは、47位となる4,600億ドルですが、暗号資産の実現利益は19億ドルで、19位となっています。 ベネズエラのGDPランキングは、78位となる1,440億ドルですが、暗号資産の実現利益は11億ドルで、33位となっています。 このような傾向は、Chainalysisの「Geography of Cryptocurrency Report(暗号資産の地理学レポート)」の分析結果と一致しています。このレポートでは、送金や通貨切り下げへの対応策として暗号通貨を採用している新興市場国の数を調査しています。…

Cryptoasset Realization: How Cryptocurrencies Are Frozen, Seized, and Forfeited

Investigators have seized billions since Bitcoin’s creation. Learn how these cryptoassets are frozen, seized, sold and distributed.

2021 Cryptocurrency Gains by Country: Ethereum Leads as Gains Skyrocket Around the World

2021 was another strong year for cryptocurrency, as assets like Bitcoin and Ethereum were able to build on positive momentum…

Is Bitcoin Traceable?

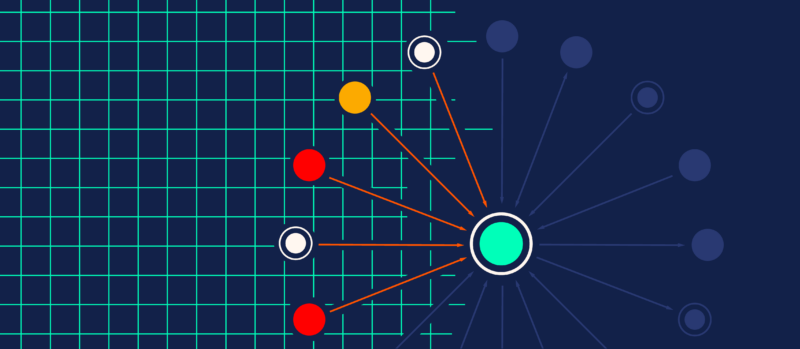

Blockchains may be public, but they're not easy to read. Transaction graphing tools make these otherwise perplexing activities easy to understand, analyze, and see.

[REPORT PREVIEW] The Cryptocurrency Exchange Landscape Is Consolidating. Which Exchanges Win?

This blog is an excerpt from our report on the changing competitive landscape of cryptocurrency exchanges. Click here to download…

暗号資産の調査を妨げる3つのよくある誤り

ブロックチェーン固有の透明性によって、法執行機関による暗号資産への捜査は、多くの点で法定通貨における捜査よりも容易となっています。ブロックチェーンは、ほぼすべての暗号資産取引における永久的な公開台帳として機能し、法定通貨では不可能なアドレス間の資金移動の追跡を可能にします。 しかし暗号資産のアドレスには匿名性があり、ブロックチェーンの取引履歴から捜査に役立つ洞察を得るためには、それらのアドレスが属するサービスや組織を特定できる信頼性の高いデータが必要となります。アドレスの識別情報や暗号資産事業者の資金処理の仕組みを把握できていない場合、捜査において誤った結論を出してしまう可能性があるため、最高品質のブロックチェーン分析ツールを使用し正確な分析を行うことが重要です。以下では、不正確・不完全なブロックチェーンデータが原因で捜査官が陥りがちな3つのよくある誤りを取り上げます。 ミキサーの識別不足 ミキサーとは、複数のユーザーの暗号資産をプールし、各ユーザーへ最初の入金額からわずかなサービス料を差し引いた金額をプールから還元することで、資金の流れを不明瞭にするサービスです。ユーザーが投入した資金は「ミックス」されるため、各取引のインプットとアウトプットを結びつけることが難しくなります。犯罪に関連する資金移動において、暗号資産の不正な出所を隠すためにミキサーが使用される場合があります。 ミキサーはブロックチェーン分析において必ずしも行き止まりではなく、資金がこうした難解なサービスを経由したとしても、追跡を続けることができる場合もあります。しかし、そのためには取引がミキサーを経由しているということ、そして捜査の対象となるアドレスがミキサーに属するものとして識別される必要がありますが、そうした紐付けは専門のブロックチェーン分析ツールを使用しない限り不可能です。ミキサーが適切に識別されないとどう問題になるのか、実際の例を見てみましょう。 上のChainalysis Reactorのグラフは、2021年5月にあったColonial Pipelineへの攻撃に関するランサムウェアの一種であるDarkSideが行った最近の取引を示しています。攻撃の直後Darkside管理者は、資金をChainalysisが「DarkSide Dormant Funds」と名付けた仲介ウォレットに移し、2021年10月21日までそこに置いていました。その日、資金は2番目の仲介ウォレット(DarkSide Consolidation)に移され、さらに約1時間後にはミキサーに移されました。(ミキサーの具体名は法執行機関による捜査が継続中であるため非開示情報となっています) こうした活動をReactor上で見ることができるのは、Chainalysisが既に上図での最終取引で使われた受取アドレスを、ミキサーに属するものとして特定していたからです。しかし、無料公開されているブロックエクスプローラーや、このアドレスをミキサーの一部として認識できていないブロックチェーン分析ツールを使ってこの取引を分析しようとしても、何が起こっているのかを正確に理解することはできないでしょう。むしろ、資金が複数の異なるアドレスに次々と移動するピールチェーンのようなパターンに見えることでしょう。 別調査でのピールチェーン例 ピールチェーンとは、ブロックチェーンの分析でよく見られる取引パターンで、資金が複数の中間アドレスを経由しているように見えるものです。しかし実際には、これらの中間アドレスは1つのウォレットの一部であり、取引で生じたおつりを受け取るために自動的に作成されています。一方、識別がまだされていないミキサーの場合、中間アドレスはウォレットではなくミキサーの一部であり、新しいアドレスはミキサーが管理する新しいアドレスに資金を分配し、そこからミキサーのユーザーに資金をさらに分配するために作られています。未識別なミキサーの使用に起因するピールチェーンのようなパターンにより、ピールチェーン自体が、暗号資産をロンダリングしようとする犯罪者にとって有用な技術であると考えられるようになりました。しかし実際のところ、ピールチェーンは暗号資産ウォレットが各取引からおつりを収集するために生じる、自然発生的なパターンです。 DarkSideの資金移動をピールチェーンの一部に過ぎないとする最近の報道は、捜査で使用されたブロックチェーン分析ツールはDarkSide管理者が使用したミキサーのアドレス群を識別できていなかった可能性を示唆しています。そしてDarkSideの資金は1つまたは複数のセルフホスト型ウォレットに集められたという誤った結論に達した可能性がありますが、実際にはミキサーにかけられ、DarkSide管理者が持つ新たなアドレスに送られています。また資金がミキサーから取引所などのサービスに流れ、DarkSideの管理下ではなくなったあともその資金を追い続けてしまっていたようです。その結果、誤った召喚令状が発行され、捜査官と取引所の双方の時間とリソースを無駄にした可能性があります。 サービスに入った資金の追跡 上記の例で見たように、犯罪者は捜査の網から逃れるために中間ウォレットを介して暗号資産を移動させることがよくありますが、アドレスが新たに資金を受け取ったかはブロックチェーン上で簡単に分析できるため、このような取引はほとんどのブロックチェーン分析ツールで比較的容易に追跡できます。しかし、資金が取引所のようなサービスに流れ込んだ場合、調査は困難になります。なぜなら、サービスが管理する入金アドレスに資金が到着した後に資金がどこに送られたかを追跡することは不可能だからです。Chainalysisが提供しているような識別情報無くしては、ブロックチェーンは真に信頼できる情報ソースとは言えません。 サービスを介した資金追跡ができない理由は、サービスがユーザーの暗号資産を管理する方法に関係しています。誰かがサービスの入金アドレスに暗号資産を送っても、その資金は入金アドレス上にそのまま置かれているわけではありません。サービスは必要に応じて暗号資産を内部で移動させ、また他のユーザーの資金とプールしたり混ぜ合わせたりします。例えば、多くの取引所では、セキュリティ上の理由から、入金された資金の一部をインターネットから切り離されたコールドウォレットに保管しています。これは、ATMに20ドル札を預け、1週間後に20ドルを引き出したとしても、元々持っていた札と全く同じものを受け取ることはできないという、現金通貨の世界の考え方と同じです。 もちろんブロックチェーン上では、サービス内部の資金移動も通常の取引と区別されることなく同様に記録されます。しかし前述の仕組みを踏まえると、一度サービスに預けられた資金を追い続けることには意味がなく、預け先のアドレスの所有者が後にそのアドレスから資金を動かすことは通常ありません。どの入出金が特定の顧客に関連しているかを知っているのは取引所だけであり、その情報は取引所によって保管されています。これらはブロックチェーン上やChainalysisのデータプラットフォームから見ることができません。 ちなみに、サービスに入金された資金を誤って追跡することを防ぐために、Chainalysis…

3 Common Blockchain Analysis Mistakes that Impede Cryptocurrency Investigations

In many ways, the inherent transparency of blockchains makes cryptocurrency investigations easier for law enforcement than financial investigations involving fiat…

北米:DeFiは世界第2位の暗号資産市場で 成長を加速するも、 ランサムウェアが懸念材料

北米は、当社が調査した対象国の中で2番目に大きな暗号資産市場であり、2020年7月から2021年6月の間に7,500億ドル以上の暗号資産を受信しました。この取引量は、同期間の世界の活動の18.4%に相当します。米国は、この活動の大部分を占めているほか、草の根的な普及率が比較的高く、当社が発表した2021年世界暗号資産導入指標(2021 Global Crypto Adoption Index)では、8位に位置しています。この順位の主な背景としては、インターネットの利用人口と購買力に比例して、暗号資産の受信総額とリテール規模の取引の受信額が高かったこと(それぞれ第4位と第3位)があります。すなわち、米国では、他のどの国よりも、購買力の向かう先として暗号資産を選択する人の割合が多いということです。 米国は、当社が新たに発表した国別DeFi普及指数(Global DeFi Adoption Index)でも1位に位置しています。この指数は、特にDeFiプラットフォームの草の根的な普及率を基準に各国をランク付けしたものです。後述しますが、DeFiは昨年の北米における暗号資産の急成長において大きな役割を果たしており、DeFiプラットフォームのいくつかは、当地域で人気の高いプラットフォームになっています。本レポートでは、これらの成長トレンドに加えて、北米、特に米国におけるランサムウェアの問題について以下で説明します。 DeFiは昨年の北米における暗号資産成長の原動力 北米の暗号資産の月間取引額は、調査の対象期間において大幅に増加しました。具体的には2020年7月の144億ドルから2021年5月の1,640億ドルへと1,000%以上増加し、6月に入り、やや減少しました。この成長の大きな要因は、DeFiの人気の高まりにあります。 また、この成長により、北米は世界有数のDeFi市場になりました。 北米では2020年7月から2021年6月の間に、約2,760億ドル相当の暗号資産がDeFiプラットフォームに送信されました。これは、中央・北・西ヨーロッパ(CNWE)の3,890億ドルに次いで2番目に大きな額で、同期間中のDeFi取引は北米全体の取引高の37%を占めていました。CNWEと中央・南アジアおよびオセアニア(CSAO)だけが、北米よりもDeFiの割合が高く、最近ではDeFiの活動が中央集権型サービスを上回っています。 DeFiの場合、取引規模の大きな投資家によって活動が牽引される傾向にありますが、米国では、取引額が1万ドル以下のリテール規模のDeFi取引によって活動が先導されており、この点は興味深いといえます。このリテール取引ではカナダが4位に位置しており、DeFiが北米のリテール市場に深く浸透していることがわかります。 DeFiプラットフォームのいくつかは、北米の暗号資産ユーザーに人気のあるサービスとして上位に位置しており、取引額ではUniswapが1位になっています。 北米全体としては、取引額の多い上位25の暗号資産サービスのうち9つがDeFiプロトコルであり、最も人気が高いのが、Uniswap、dydx、Compoundです。さらに、これら3つのプラットフォームはいずれも、DeFi特有のユースケースを実現しています。Uniswapは分散型取引所(DEX)です。つまり、従来の中央取引所と同様の機能を提供しますが、保管型ではなく、中央取引所では利用できないさまざまなERC-20トークンの取引が可能です。一方、dydxは暗号資産デリバティブに、Compoundは金利ベースのレンディングに重点を置いています。これら3つのサービスに比較的人気が集まっているということは、DeFi特定のユースケースの中でも何か1つだけが評価されているのではなく、さまざまな理由からDeFiという分野に幅広い関心があることを示唆しています。 dydxの成長をリードするDavid Gogel氏は、DeFiの現在の普及状況について次のように語っており、昨年北米でDeFiが急成長した背景を理解する手助けとなるでしょう。 「現在、DeFiは暗号資産の関係者をターゲットにしています。同業界に長く身を置き、新しい資産を試すのに十分な資金を持っている人たちです」…

中国による暗号資産への規制強化を受け、 東アジアの暗号資産市場の世界ランクが低下

東アジアは、当社が調査した暗号資産市場で3番目に大きく、2020年7月から2021年6月の間に5,909億ドル相当の暗号資産を受け取りました。これは、同期間におけるすべての暗号資産取引の14%を占めています。調査対象地域の中では、この地域の成長が最も遅く、取引額の増加率は前年比452%増に留まりました。東アジアは、2019年7月から2020年6月には世界の取引額の31%を占め、群を抜く最大の暗号資産市場でしたが、現在はそのシェアが大幅に低下しています。 東アジアでは、この1年間、草の根レベルでの普及率も相対的に低くなっています。中国は、当社が発表した2021年世界暗号資産導入指標(2021 Global Crypto Adoption Index)で13位と東アジアで最高位に位置していますが、主にP2P取引量の減少により、前年の4位から後退しています。次いで草の根レベルでの普及率が高いのは香港(39位)で、その後に韓国(40位)と日本(82位)が続きます。 東アジアの世界ランキング下落の背景には何があるのでしょうか?その理由の1つには、暗号資産分野、特にマイニングに対する最近の中国の規制強化が考えられます。中国は以前から世界最大の暗号資産マイニング国でしたが、昨年、中国政府は国内からのマイニングを禁止し、取引に対する取り締まりも強化しました。 一方で中国は、デジタル人民元という世界初のブロックチェーン版の中央銀行デジタル通貨(CBDC:Central Bank Digital Currency)を開始しようとしています。現在、デジタル人民元は実証実験が行われており、広く展開されるのは、2022年の北京冬季オリンピック時になると予想されています。ここからは、こうしたトレンドについて精査し、東アジアにおける暗号資産の利用を促進しうる要素について分析していきます。 東アジアでの暗号資産の普及に影響する要素とは? 東アジアでは、規模も、好まれるサービスの種類も、各国で異なります。 中国はこの地域最大の市場で、2020年7月から2021年6月の間に2,560億ドルの暗号資産を受け取り、そのうちの49%がDeFiプロトコルに対するものでした。香港ではDeFiの割合が若干高く、受信する597億ドルの暗号資産の55%がDeFiプロトコルに対するものです。 しかし、東アジア地域の注目すべき他の2つの市場(韓国、日本)においては、DeFiの取引量はかなり少ない状況です。韓国が受信した1,500億ドルの暗号資産のうち、DeFiプロトコルに対するものはわずか15%でした。一方日本では、この割合が32%に上昇しました。こうした傾向は、各国が好む暗号資産の種類と関係があります。 イーサリアムとwETHは、韓国の暗号資産取引量の21%、日本の取引量の28%を占めていますが、中国と香港ではともに取引量の38%を占めています。イーサリアムとwETHはDeFi取引の主要な暗号資産であるため、その差が顕著になったものと推測されます。 5月に公開されたCoinTelegraphの記事によると、DeFiが韓国で普及しなかったのは、同国の暗号資産市場の特異性が原因だとしています。韓国で暗号資産のレンディングおよびステーキングサービスを提供するDelioのグローバルマーケティング責任者であるOleg Smagin氏は、この現象を同記事内で次のように説明しています。「2019年はDeFiが世界中で広く普及する転換点でしたが、韓国ではほとんど認識されていませんでした。その主な理由は、韓国の個人投資家のほとんどが海外の暗号資産サービスを使用した経験がなく、ステーブルコインの普及率が低かったためです」。一方、日本では、DeFiに対する規制がほとんどないことが、普及が遅れている要因だと考えられます。…

The 2021 Global Crypto Adoption Index: Worldwide Adoption Jumps Over 880% With P2P Platforms Driving Cryptocurrency Usage in Emerging Markets

This blog is a preview of our 2021 Geography of Cryptocurrency report. Sign up here to download the whole thing!…

中央・南アジアとオセアニア 草の根的に高い暗号資産普及率 各国で理由に大きな差異

中央・南アジアとオセアニア(CSAO)は、調査対象となった暗号資産マーケットの中では4番目に大きな市場です。2020年7月から2021年6月の間に受信した暗号資産の総額は、同時期の世界全体の取引額の14%に相当し、5,725億ドルを超えています。CSAOの取引量は、価値にして前年比で706%増加し、世界における暗号資産取引量のシェアは2%増加したことから、CSAOは中東および中央・北・西ヨーロッパに次いで成長率第3位の地域となりました。 注目すべきは、この地域における暗号資産の草の根的な普及です。CSAOには当社による世界暗号資産普及指数における上位3カ国が含まれています(1位ベトナム、2位インド、3位パキスタン。なお、タイは12位、フィリピンは15位)。ここからは、この地域の主なトレンドを分析し、この地域において暗号資産普及の原動力となった要因を検討します。 中央・南アジアとオセアニアで暗号資産の普及を後押しするものとは? 他の地域と同様に、CSAOでもこの1年間でDeFiの取引量が爆発的に増えています。 2020年5月頃から、全取引量に占めるDeFiの取引量の割合は急増し、2月には50%を超えました。この動きは主にUniswap、Instadapp、およびdydxによって牽引され、Compound、Curve、AAVE、および1inchでも顕著な動きが見られます。 CSAOでは、暗号資産プロフェッショナルの運用規模(1万ドルから100万ドル相当)の送金が、取引量の最大の割合を占めています。 しかし、機関投資家および大規模機関投資家の送金が取引量の多くを占めているものの、北米や中央・北・西ヨーロッパなどの大規模マーケットには及びません。 暗号資産の草の根的な普及率が最も高いCSAO各国の比較: インド、ベトナム、パキスタン インド、ベトナム、パキスタンはいずれも草の根的な暗号資産の普及率が高い状態にありますが、その取引額はまったく異なります。 注目すべきは次の2点です。1つ目は、インドとベトナムのマーケットはパキスタンよりもはるかに大きいということ。2つ目は、インドではDeFiプラットフォーム上での取引量の割合が59%と、ベトナムの47%、パキスタンの33%を大きく上回っていることです。これら3カ国はいずれも前年と比較して大幅に成長しました。パキスタンの成長率は711%と最大で、それをわずかに下回ったのがインドの641%でした。 通貨別の取引額の内訳を見ると、興味深い違いも見えてきます。例えば、ベトナムやパキスタンに比べ、インドでは、EthereumとWrapped Etherが取引に占める割合が高くなっています。 EthereumとWrapped EtherはDeFiの取引でよく使われているため、驚くことではありません。 これらの内訳は、マーケットごとの洗練度の違いを反映しているのかもしれません。ベトナムの暗号資産マーケットを広く調査している、豪州・ロイヤルメルボルン工科大学(RMIT)のフィンテック・暗号資産ハブコーディネーターで、RMITベトナム校の財務担当シニアプログラムマネージャーでもあるBinh Nguyen氏は、多くの暗号資産取引はギャンブルに似ていると話します。 「ベトナムではほとんどのギャンブルは違法ですが、非常に人気があります。それが、ベトナム人が暗号資産のような高ボラティリティ資産に投資したがる理由の1つだと思います」。Nguyen氏によると、ベトナムの暗号資産コミュニティには、お金の未来を変え、DeFiを含む革新的なプロジェクトを構築したいと思っている、技術に精通した人たちがいます。しかし、暗号資産に投資する人々の多くは、高い金融リテラシーもリスク管理の経験も持ち合わせていないとのことです。「金融リテラシーが低いことが過剰なリスク投資につながっており、上昇相場においては、これにより運良く利益がもたらされることもあるでしょう。一方で洗練された多くの投資家は、5年も10年も様子をうかがったまま、好機を逃してしまうかもしれません」 Nguyen氏はベトナムの暗号資産マーケットを小売主導型だと表現しましたが、現時点では、貯蓄を長期的に維持したり、インフレから守ったりするために多くのベトナム人が暗号資産を利用しているとは考えておらず、貧しい地域や遠隔地では暗号資産の普及率は比較的低いと指摘しています。Nguyen氏は「ベトナムでは若者が投資を行う場合、その選択肢は限られています。投資信託やオプション、先物の金融マーケットは十分に発達しておらず、ベトナムの株式売買の普及率は5%未満です。5,000ドルの投資資金があったとしても、投資先は他にほとんどありません」と話し、政府による規制の方向性が明確になれば、ベトナムの暗号資産マーケットは成熟する可能性があると指摘します。そのためには、暗号資産が財産であるかどうかについて規制当局が早く明確なガイダンスを出すことを期待しており、暗号資産プロジェクトの規制のサンドボックス制度にも賛成だと述べています。…

Introducing the Chainalysis Global DeFi Adoption Index

This blog is a preview of our 2021 Geography of Cryptocurrency report. Sign up here to download the whole thing!…